SCPI santé : une stratégie immobilière au cœur des besoins médico sociaux

Faut-il allouer une partie de votre épargne à une SCPI spécialisée dans le secteur de la santé ? Ce segment de la pierre papier offre-t-il une réponse stable aux pressions démographiques et aux transformations structurelles du marché ? En 2024, les SCPI santé ont représenté 7 % de la collecte brute, selon les données de l’ASPIM, contre près de 9 % en 2023. Malgré ce léger recul, elles restent en tête des SCPI spécialisées, devant les SCPI logistique (5 %) et commerce (3 %). Cette collecte reflète une sélectivité assumée des investisseurs, sensibles à la stabilité d’un secteur étroitement lié aux besoins médico-sociaux-éducatifs de long terme. Toutefois, les SCPI santé se distinguent par des fondamentaux spécifiques : cadres réglementaires stricts, usages immobiliers spécialisés, dépendance démographique. Pour en mesurer l’intérêt, il faut comprendre leur fonctionnement, identifier les risques et situer leur rôle dans une allocation globale. C’est l’objet de ce guide.

Investir en SCPI comporte des risques. Les performances passées ne préjugent pas des performances futures.

Définition et fonctionnement d’une SCPI santé

Une SCPI de rendement spécialisée

Une SCPI santé est une SCPI de rendement qui concentre ses acquisitions immobilières sur une certaine typologie de biens. À l’image de toute SCPI de rendement, son fonctionnement est encadré : une société de gestion agréée par l’AMF (Autorité des Marchés Financiers) collecte des fonds auprès d’investisseurs pour acquérir et gérer un portefeuille d’actifs immobiliers spécialisés dans le secteur médico-social. Les loyers perçus par les locataires — type cliniques, laboratoires, exploitants de résidences séniors, praticiens reconnus, etc. — sont ensuite redistribués aux porteurs de parts, au prorata du capital investi, sous forme de dividendes nets de frais de gestion.

Des biens dédiés aux besoins médicaux et paramédicaux

Les immeubles sélectionnés répondent à des usages précis liés à la santé ou à la dépendance. Ils se répartissent principalement en six grandes catégories :

- Cliniques privées : établissements médico-chirurgicaux à gestion privée, souvent sous contrat avec des opérateurs nationaux.

- EHPAD : établissements d’hébergement pour personnes âgées dépendantes, un marché structuré par les enjeux du vieillissement démographique.

- Résidences seniors : logements avec services non médicalisés, mais adaptés à une population âgée en autonomie.

- Centres médicaux ou paramédicaux : cabinets médicaux de groupe, laboratoires d’analyses, radiologie, etc.

- Locaux d’activité à vocation sanitaire : structures de soins, centres de rééducation, crèches médicalisées ou établissements de soins de suite.

- Pharmacies ou commerces de santé : certains murs commerciaux accueillent des officines, opticiens, ou enseignes paramédicales.

Cette typologie reflète une diversité d’usages, de locataires et de modèles économiques. Elle permet de mutualiser les risques tout en ciblant un secteur essentiel, structuré par des besoins durables. En effet, les besoins en santé ne suivent pas les cycles économiques classiques. Ce décalage structurel confère une résilience particulière à ces immeubles, notamment en période d’incertitude ou de taux élevés.

SCPI santé, médico-sociale ou santé-éducation : quelles différences ?

Le secteur des SCPI connaît depuis quelques années une multiplication des approches thématiques. Ainsi, les dénominations « SCPI santé », « SCPI médico-sociale » ou encore « SCPI santé-éducation » émergent.

Santé : un périmètre centré sur l’immobilier médical

Une SCPI santé investit prioritairement dans des structures directement liées à l’activité de soins. Il s’agit par exemple de cliniques privées, laboratoires d’analyses, centres de consultation, ou cabinets médicaux. Le locataire — souvent adossé à un grand groupe ou à un réseau de praticiens — exerce une activité de nature strictement médicale ou paramédicale. Ces actifs visent à répondre à des besoins en soins récurrents et permanents, indépendants des cycles économiques.

Médico-social : une ouverture sur la dépendance et l’accueil

Les SCPI médico-sociales élargissent ce périmètre aux établissements d’accueil et d’accompagnement. Les EHPAD, les résidences seniors, ou certains centres de rééducation, tous gérés par des exploitants spécialisés, font partie de ce segment. Ces biens relèvent d’une logique de prise en charge globale de la personne, au-delà du soin stricto sensu. Leur intérêt repose sur les tendances démographiques : vieillissement de la population, augmentation de la dépendance, besoins constants en structures d’accueil adaptées.

Santé-éducation : une convergence autour de besoins collectifs

Enfin, certaines SCPI adoptent une stratégie dite « santé-éducation ». Elles investissent à la fois dans l’immobilier sanitaire et dans l’immobilier éducatif : crèches, écoles privées, centres de formation. Ce positionnement vise à répondre à deux besoins essentiels : se soigner et se former. Ces actifs présentent des caractéristiques communes : une demande soutenue, des usages socialement utiles, et des locataires institutionnels ou associatifs engagés sur le long terme.

Quelle lecture pour l’épargnant ?

Sur le plan réglementaire, il n’existe pas de statut différencié entre SCPI santé, médico-sociales ou santé-éducation. Ces désignations relèvent du positionnement marketing de chaque société de gestion, selon les immeubles ciblés et les locataires recherchés. Pour vous, l’essentiel consiste à analyser la nature des biens détenus, la durée des baux, la répartition géographique et le profil des locataires. Ce sont ces éléments qui influencent réellement la stabilité des revenus et la valorisation du prix des parts.

Pourquoi investir dans une SCPI santé ?

Une régularité de revenus dans un environnement instable

Les SCPI santé évoluent dans un environnement relativement indépendant des cycles économiques classiques. Leur activité repose sur des besoins constants en soins et en hébergement, peu sensibles aux variations de la consommation ou aux hausses de taux. C’est l’une des raisons pour lesquelles elles sont considérées comme un placement résilient.

En effet, en 2024, le taux de distribution moyen des SCPI santé s’est établi à 4 % selon l’ASPIM — 5,5 % pour la meilleure d’entre elles. Ce niveau peut paraître modeste comparé à d’autres spécialisations comme les SCPI logistiques (5,6 %) ou diversifiées (5,8 %), mais il traduit une régularité appréciée dans un environnement incertain. Comparé à la moyenne toute catégorie confondue (4,72 %), ce rendement reste compétitif, compte tenu du profil défensif du segment. Cette stabilité de distribution positionne les SCPI santé comme un outil d’épargne résilient, complémentaire de supports plus volatils, et adapté à un objectif de préservation du capital, plutôt que de recherche de performance maximale.

Une réponse à l’évolution démographique

Le vieillissement de la population en France et en Europe soutient une demande forte en infrastructures médicales et médico-sociales. Selon l’INSEE, un tiers des Français aura plus de 60 ans en 2040. Cette transition démographique génère des besoins croissants en structures adaptées type EHPAD, résidences seniors, centres de soins de suite, etc. Les SCPI santé s’inscrivent parfaitement dans ce contexte en composant des patrimoines immobiliers cohérents avec la réalité actuelle, tout en anticipant l’avenir. Leur positionnement répond parfaitement à la convergence d’enjeux démographiques, sociaux et immobiliers, à la fois immédiats et durables.

Des locataires stables et professionnels

Les immeubles détenus par les SCPI santé sont souvent loués à des acteurs reconnus du secteur médical ou médico-social : groupes de cliniques, exploitants d’EHPAD, laboratoires d’analyses, réseaux de praticiens libéraux. Ces locataires présentent généralement un profil solide, avec une activité stable, voire croissante, peu sensible aux aléas conjoncturels. De plus, les baux signés s’inscrivent sur des durées longues de 9 à 12 ans. Ce cadre limite le risque de vacance locative et assure une visibilité sur les revenus distribués.

Note : La qualité des locataires (praticiens ou exploitants) joue un rôle central dans la stratégie de gestion. Elle conditionne la régularité des loyers et la valorisation des actifs. La sélection s’appuie sur des critères financiers, ainsi que sur la capacité de l’exploitant à maintenir la qualité du service médical offert.

Risques associés à l’investissement dans une SCPI santé

Comme tout placement immobilier, investir dans une SCPI santé implique une exposition à plusieurs risques. Leur profil défensif ne les rend pas exempts de contraintes. Aussi, comme toute SCPI, il s’agit d’un investissement de long terme, recommandé sur une durée minimale de 8 ans.

Risque de perte en capital

Le capital investi dans une SCPI n’est pas garanti. La valeur des parts de SCPI santé peut évoluer à la baisse, comme cela a été observé en 2024 avec une baisse moyenne de 4,7 %. Cette variation reflète l’impact de la remontée des taux d’intérêt sur la valorisation des actifs immobiliers, y compris les plus résilients. Une baisse de la valeur des immeubles détenus peut entraîner une diminution pondérée du prix de retrait des parts (-4,50 % en 2024) avec un effet direct sur la valorisation du capital placé. Cependant, un tel contexte peut offrir une fenêtre d’entrée plus favorable pour un investissement de long terme, à condition d’accepter une volatilité temporaire.

Risque de liquidité

Les SCPI ne sont pas cotées en bourse. La revente des parts dépend donc de la capacité de la société de gestion à trouver un nouvel acquéreur à la date de cession. Ce mécanisme implique un risque de liquidité. En période de crise ou de correction du marché immobilier, la sortie d’un investisseur peut s’avérer difficile, voire rallongée dans le temps.

Risque locatif malgré la mutualisation

Même si les SCPI santé investissent généralement dans de nombreuses typologies d’actifs, eux-mêmes louées à divers profils d’opérateurs, elles restent soumises au risque locatif. Un exploitant d’EHPAD ou une clinique peut rencontrer des difficultés financières, et entraîner une suspension de loyer. Il est essentiel d’examiner le taux d’occupation financier (TOF) de la SCPI, ainsi que la qualité des baux signés. Référez-vous aux documents officiels (type rapport annuel ou bulletin trimestriel) pour évaluer la performance réelle et les perspectives d’avenir.

Contexte réglementaire et sectoriel

Le secteur de la santé est fortement encadré. Toute modification de la réglementation sanitaire ou médico-sociale peut impacter l’exploitation des établissements, et donc la rentabilité des biens loués. De plus, l’évolution des besoins médicaux (téléconsultation, réorganisation hospitalière, etc.) peut modifier la demande immobilière sur certains types d’actifs.

Fiscalité et frais : des éléments à intégrer à votre projection

Comme toute SCPI de rendement, une SCPI santé génère des revenus fonciers imposables. Ceux-ci s’ajoutent à votre revenu global, sauf en cas d’investissement via un contrat d’assurance-vie ou en démembrement temporaire de propriété. La fiscalité applicable peut donc sensiblement réduire le rendement net perçu, en fonction de votre tranche marginale d’imposition et des prélèvements sociaux de 17,2 %.

Par ailleurs, les frais associés à la souscription (généralement entre 8 et 12 %) et à la gestion (souvent autour de 10 % des loyers encaissés) doivent être pris en compte. Ces frais de souscription et de gestion sont inhérents au modèle de la SCPI et intégrés dans la stratégie de long terme, mais nécessitent toutefois une bonne anticipation pour évaluer le rendement réel global.

Stratégies immobilières adoptées par les SCPI santé en 2024‑2025

Face à la saturation de certaines zones en France, les SCPI santé ont intensifié leur stratégie d’acquisition en Europe. Elles privilégient des pays stables économiquement, qui disposent d’un cadre réglementaire clair et d’un système de santé développé, comme l’Allemagne, la Belgique, le Portugal ou l’Espagne. Cette ouverture permet de saisir des opportunités tout en limitant les risques liés à une exposition nationale trop concentrée. Parallèlement, elles peuvent cibler des actifs de taille intermédiaire situés en zones périurbaines ou régionales, où l’offre médicale demeure parfois insuffisante face à la demande locale. Cette granularité s’inscrit pleinement dans la logique de mutualisation des risques et renforce le caractère défensif de ce type de placement.

Certaines SCPI santé sont labellisées ISR (Investissement Socialement Responsable) et intègrent de fait des critères ESG (environnementaux, sociaux et de gouvernance) dans leur politique d’investissement. Cette orientation répond à une attente croissante des investisseurs institutionnels comme des particuliers, qui souhaitent donner du sens à leur placement tout en maîtrisant le risque réglementaire à long terme.

Comment intégrer les SCPI santé dans une allocation globale ?

Une offre ciblée qui exige une sélection rigoureuse

Selon l’ASPIM, 39 SCPI spécialisées (toutes thématiques confondues : bureaux, santé, logistique, commerce, hôtellerie, résidentiel) sont référencées sur le marché fin 2024. Sur ces 39 véhicules, 11 sont des SCPI santé. De fait, près d’une SCPI spécialisée sur quatre est une SCPI santé. C’est donc une niche restreinte, mais portée par des sociétés de gestion expertes du secteur et engagées sur le long terme.

Qu’est-ce que cela signifie pour vous ? Pour identifier la SCPI santé adaptée à vos objectifs patrimoniaux, vous devrez examiner chaque véhicule sous plusieurs angles : typologie d’actifs, qualité des locataires, cohérence de la répartition géographique, expérience de la société de gestion, historique de collecte et distribution, TRI, montant de la capitalisation, etc. Vous trouverez ces informations dans le bulletin trimestriel, le rapport annuel ou le document d’information clés (DIC) publiés par chaque société de gestion. Vous pourrez télécharger ces documents directement sur leur site internet respectif. Il conviendra de croiser l’ensemble de ces données pour identifier la ou les SCPI santé les plus cohérentes avec votre situation et vos objectifs patrimoniaux et surtout, de les apprécier sur la durée en comparant année après année. L’accompagnement d’un conseiller en gestion de patrimoine (CGP) peut s’avérer utile pour comprendre ces informations, les intégrer dans une vision globale, affiner votre sélection et construire une allocation cohérente.

La place des SCPI santé dans votre allocation patrimoniale

En 2024, les SCPI santé ont représenté 7 % de la collecte brute globale, contre 5 % pour les SCPI logistiques et 3 % pour celles investies dans le commerce. Ce niveau de collecte confirme un intérêt ciblé de la part des épargnants, qui voient dans ce segment une solution pertinente pour équilibrer un patrimoine exposé à des classes d’actifs plus dynamiques. Autrement dit, une SCPI santé ne doit pas constituer une solution d’investissement autonome, mais plutôt s’inscrire dans une logique de complémentarité dans un portefeuille composé de SCPI diversifiées ou d’autres investissements. Le choix de la pondération dépendra toujours de votre profil investisseur et de vos objectifs. Dans un contexte de taux variables et d’inflation persistante, leur capacité à générer des revenus réguliers est un atout.

Il est également possible d’intégrer les SCPI santé dans des montages plus larges (nue-propriété, assurance-vie, société civile patrimoniale) selon vos objectifs successoraux, fiscaux ou de revenus complémentaires.

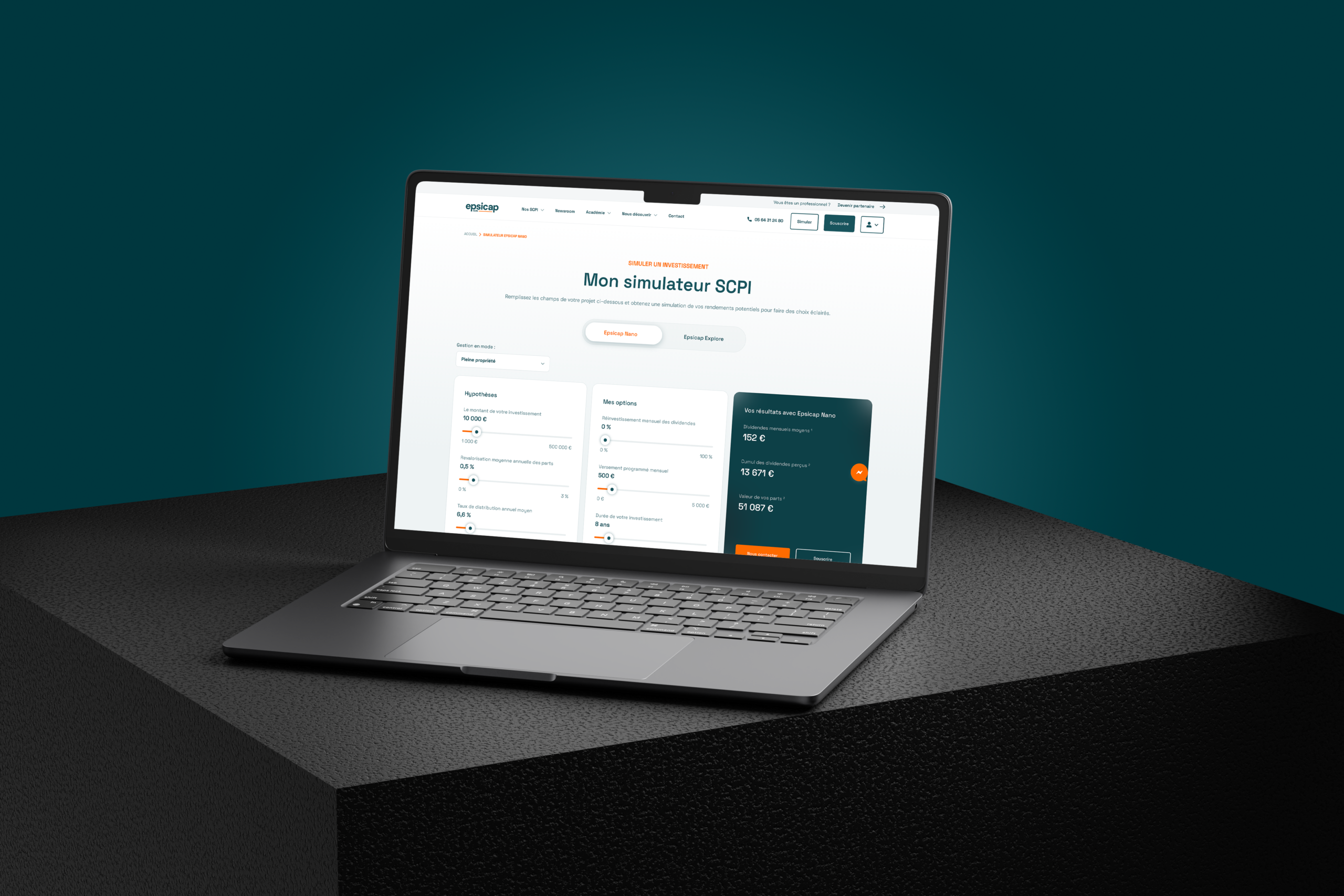

Epsilon Nano et le positionnement smallcaps dans le secteur médico-social

Epsicap Nano, notre SCPI smallcaps créée en 2021, cible des actifs de taille intermédiaire de 1 à 10 millions d’euros, en dehors des grandes métropoles, en France et en Europe. Si notre stratégie ne repose pas exclusivement sur l’immobilier de santé, ce secteur s’intègre naturellement dans notre sélection d’actifs à potentiel. Cabinets médicaux, établissements de soins de proximité, locaux pour structures paramédicales ou d’accompagnement social peuvent ainsi trouver leur place dans notre patrimoine immobilier. Notre conviction repose sur la création de valeur à travers des actifs décorrélés des marchés saturés. Loin des effets d’annonce, nous privilégions la cohérence entre l’usage du bien, la réalité territoriale et la stabilité locative. Cette méthodologie s’applique aussi bien à nos actifs commerciaux et logistiques, qu’aux opportunités en lien avec le secteur médico-social.

Cette approche foncière sélective, combinée à des engagements ISR forts, assure un équilibre entre rendement potentiel, résilience des revenus, et logique patrimoniale à long terme. Nous avons affiché un taux de distribution bien supérieur à la moyenne du marché, une valorisation du prix de part positive et un TRI compétitif. Nous mettons tout en œuvre pour poursuivre cette dynamique. Nous nous voulons accessibles et pertinents pour le plus grand nombre, ce pourquoi nous proposons un prix de part abordable ainsi que plusieurs options de souscription, compatibles avec différents profils et objectifs patrimoniaux.

Les SCPI santé occupent une place particulière dans l’univers des SCPI de rendement en se positionnant comme des supports adaptés à un objectif patrimonial défensif. Toutefois, leur rendement inférieur à la moyenne globale, les variations possibles de la valeur des parts et leur faible part dans la collecte globale invitent à les considérer dans une logique de diversification réfléchie, et non comme un placement unique. Avant d’investir, il convient d’examiner l’ensemble des indicateurs de performances, ainsi que la stratégie de gestion, la qualité des actifs, la durée des baux et le profil des locataires. Une SCPI santé s’apprécie sur la durée, et dans la complémentarité d’un portefeuille global. Avec Epsicap Nano, nous vous donnons accès à une exposition diversifiée au sein d’actifs smallcaps à fort ancrage local, dont des opportunités dans le secteur médico-social. Cette approche pragmatique permet de bâtir un portefeuille solide, équilibré et adapté aux enjeux actuels de l’immobilier. Pour construire votre avenir patrimonial avec la SCPI Epsicap Nano, contactez-nous !

À lire aussi

Les SCPI santé ne sont pas les seules à offrir une exposition thématique. Selon votre profil, d’autres spécialisations peuvent jouer un rôle complémentaire ou alternatif. Poursuivez votre lecture !

SCPI smallcaps : le positionnement différenciant d’Epsilon Nano

Vous avez un projet d'épargne ?

L’équipe d’Epsicap REIM est à votre écoute pour vous guider au mieux dans votre investissement. Un conseiller dédié vous présentera la SCPI Epsicap Nano et répondra à toutes vos questions, par téléphone ou en visioconférence.

A considérer avant d’investir

Les informations présentées ici ne constituent pas un conseil en investissement. Investir en SCPI est un investissement long terme qui comporte des risques notamment de perte en capital et de liquidité.

En savoir plus sur les risquesVous souhaitez en savoir plus ?

Communiqués de presse

22/12/2025

Deuxième acquisition pour Epsicap Explore

La SCPI Epsicap Explore, gérée par Epsicap REIM, réalise sa deuxième acquisition,…

Lire la suite

Communiqués de presse

19/12/2025

La SCPI Epsicap Nano poursuit son expansion européenne avec 3 nouvelles acquisitions au Royaume-Uni

La SCPI Epsicap Nano, gérée par Epsicap REIM, vient de réaliser trois…

Lire la suite

Communiqués de presse

21/11/2025

SCPI Epsicap Explore : Première acquisition moins d'un mois après son lancement

La SCPI Epsicap Explore, gérée par Epsicap REIM, vient de réaliser sa…

Lire la suite

Communiqués de presse

19/11/2025

Avec le lancement d’Epsicap Explore, Epsicap Reim élargit son offre

Après le succès rencontré par Epsicap Nano, sa première SCPI lancée fin…

Lire la suite