SCPI logistique : pourquoi et comment investir

Vous cherchez à capter le potentiel de croissance du e-commerce avec votre épargne ? Vous vous interrogez sur l’intérêt d’investir dans des entrepôts, des locaux d’activité ou des plateformes logistiques ? En 2024, les SCPI spécialisées en logistique ont affiché un taux de distribution (TD) moyen compris entre 5,6 et 5,8 %, contre 4,72 % pour l’ensemble du marché, selon l’ASPIM. Cette performance illustre l’attractivité et le potentiel d’un segment porté par des tendances de fond, notamment la digitalisation du commerce et la réorganisation des chaînes d’approvisionnement. Cependant, ce niveau de rendement, bien qu’attractif, ne permet pas, à lui seul, d’apprécier la qualité d’un placement. L’analyse de la composition du patrimoine, de la stratégie d’acquisition et de la politique locative propre à chaque SCPI est indispensable, tout comme leur historique de gestion et de performance. Ce guide vous aide à identifier les opportunités de ce secteur, à en comprendre les limites et à intégrer les SCPI logistiques dans une stratégie cohérente, en adéquation avec votre situation patrimoniale.

Investir en SCPI comporte des risques. Les performances passées ne préjugent pas des performances futures.

Qu’est-ce qu’une SCPI logistique ?

Une SCPI de rendement spécialisée

Une SCPI logistique est une Société Civile de Placement Immobilier dont le portefeuille se compose principalement de biens immobiliers destinés au stockage, à la distribution et à la gestion de flux de marchandises. Elle détient ainsi des locaux d’activités, des entrepôts de stockage ou d’acheminement. Ces actifs sont essentiels pour assurer la continuité des chaînes d’approvisionnement, notamment dans le e-commerce.

Comme toute SCPI de rendement, elle collecte des fonds auprès d’épargnants pour acquérir des immeubles destinés à la location. Les loyers perçus auprès des entreprises locataires sont ensuite redistribués aux associés sous forme de dividendes. Ce mécanisme permet d’accéder indirectement à l’immobilier d’entreprise sans intervenir dans la gestion locative. Cette dernière étant intégralement assurée par une société agréée par l’Autorité des marchés financiers (AMF).

Les trois grands types d’actifs logistiques

Les locaux d’activités

Les locaux d’activités sont des immeubles polyvalents, généralement inférieurs à 10 000 m², qui accueillent principalement des PME ou des PMI issues de l’industrie légère, de la transformation ou des services techniques. Ils combinent des zones de stockage, des ateliers de production et des bureaux administratifs. Généralement situés en périphérie des grandes agglomérations, ces bâtiments répondent à une logique de proximité avec les bassins d’emploi et les clients professionnels. Leur polyvalence fonctionnelle se prête à la signature de baux de longue durée et favorise une certaine résilience locative.

Les entrepôts de stockage

Avec des surfaces souvent supérieures à 20 000 m², ce type d’entrepôt se situe dans des zones logistiques dédiées, à proximité des axes autoroutiers ou ferroviaires. Ils jouent un rôle central dans la massification des flux, en assurant la centralisation, la préparation et l’expédition de marchandises à l’échelle régionale ou nationale. Ce segment attire des locataires de taille intermédiaire à grande, notamment dans la grande distribution, l’agroalimentaire ou les biens de consommation courante. La rentabilité de ces entrepôts repose sur leur standardisation : optimisation des surfaces et des coûts d’exploitation.

Les entrepôts du « dernier kilomètre »

Plus compacts et souvent plus techniques, ce type d’entrepôt de dernière ligne s’implante au plus près des zones urbaines, pour répondre à l’exigence de livraisons rapides. Ils soutiennent les activités de e-commerce, de livraison de produits frais ou express. Très recherchés, ils souffrent d’une rareté foncière croissante, notamment dans les zones soumises à des réglementations environnementales ou à des restrictions d’usage. Leur valeur locative au m² est supérieure à celle des grands entrepôts, mais leur taux de vacance demeure relativement faible, en raison d’une demande importante et d’un turnover locatif limité.

Chaque typologie présente une dynamique locative, un niveau de mutualisation et une sensibilité aux cycles économiques spécifiques. Une SCPI peut se positionner sur un segment précis ou diversifier son exposition en combinant ces différents formats selon sa stratégie.

Pourquoi investir dans une SCPI logistique ?

Un secteur porté par l’essor du e-commerce

Le développement du commerce en ligne a transformé les besoins en infrastructures logistiques. En 2024, le chiffre d’affaires du e-commerce en France a dépassé les 175 milliards d’euros, avec une croissance annuelle de 9,6 % selon la FEVAD (Fédération du e-commerce et de la vente à distance). Cette progression structurelle crée une demande constante pour des entrepôts adaptés à la préparation, au stockage et à l’acheminement des colis.

Les entreprises cherchent d’autant plus à rapprocher leurs stocks des zones de consommation pour répondre aux exigences de livraison rapide. Cette évolution offre une réelle opportunité pour les SCPI logistiques, qui investissent dans cette typologie de bâtiments, indispensables au fonctionnement de cette partie de la supply chain.

Des rendements supérieurs à la moyenne

Les SCPI logistiques figurent parmi les véhicules les plus performants du marché. Comme évoqué en introduction, en 2024, leur TD moyen a atteint entre 5,6 et 5,8 %, contre 4,72 % pour l’ensemble du marché, selon les données de l’ASPIM. Cet écart témoigne d’une capacité des sociétés agréées à sécuriser les revenus locatifs dans ce secteur, en effectuant des arbitrages pertinents afin de saisir les opportunités immobilières, tout en préservant la qualité du patrimoine.

Pour rappel, les performances passées ne préjugent pas les futures.

Une protection contre l’inflation

Les baux logistiques intègrent en grande majorité une clause d’indexation annuelle sur l’indice des loyers commerciaux (ILC). Cette disposition permet aux SCPI d’ajuster leurs revenus en fonction de l’évolution des prix. Dans un contexte d’inflation élevée, cette protection contribue à maintenir le niveau des dividendes versés et le pouvoir d’achat de ces derniers.

De plus, les charges liées à des travaux courants ou des aménagements techniques relèvent souvent de la responsabilité du preneur à bail. Cette configuration limite les charges opérationnelles du gestionnaire de parc et améliore la rentabilité nette distribuée.

Une sécurité locative renforcée

Les actifs de ce secteur se caractérisent par des baux de longue durée, souvent supérieurs à 9 ans fermes. Certaines SCPI logistiques privilégient même des engagements de 12 à 15 ans. Cette stabilité contractuelle réduit le risque de vacance et assure un haut niveau de visibilité sur les flux de trésorerie. Cela répond d’autant plus aux besoins des locataires — généralement des industriels, des acteurs de la grande distribution ou des prestataires spécialisés dans l’immobilier de flux — qui, du fait de leur besoin d’optimisation de la chaîne d’approvisionnement, cherchent à s’implanter durablement dans les lieux loués.

Une structure de coûts favorable à la performance

Les entrepôts se distinguent par leur conception fonctionnelle. Contrairement aux immeubles de bureaux ou aux établissements de santé, ils présentent une architecture simple, souvent de plain-pied, avec des volumes dégagés et une standardisation des installations techniques. Cette configuration limite les besoins en maintenance spécialisée, ce qui réduit sensiblement les charges d’exploitation. En effet, la plupart des entrepôts n’intègrent, ni équipements énergivores, ni infrastructures complexes. Ce niveau de simplicité allège les interventions techniques et favorise une meilleure prévisibilité des coûts sur le long terme. Les gestionnaires peuvent ainsi rationaliser les frais de gestion tout en préservant la qualité d’usage des biens pour les locataires, ce qui, cumulé, renforce la stabilité des rendements.

Un positionnement distinct face aux autres spécialisations

Outre leur TD historiquement supérieur à la moyenne, les SCPI logistiques se distinguent par la stabilité de la valeur de leurs parts. En 2024, les données de l’ASPIM indiquent une évolution quasiment neutre du prix de part sur ce segment, ce qui traduit une certaine résilience face aux ajustements de marché.

Le segment des bureaux, par exemple, est exposé à des transformations structurelles profondes, comme la montée du télétravail ou la reconfiguration des espaces de travail. L’immobilier de santé, quant à lui, combine des enjeux réglementaires, une hausse des coûts d’exploitation et des incertitudes sur certains modèles économiques. Les SCPI logistiques bénéficient, au contraire, d’un socle locatif robuste, soutenu par l’évolution des flux commerciaux, la nécessité de rapprocher les stocks des zones de consommation et la rareté foncière dans certaines zones. Cette configuration favorise la stabilité des loyers et la valorisation des immeubles, et mécaniquement, le capital des investisseurs.

Quels sont les risques d’un investissement en SCPI logistique ?

Évolutions possibles de la valorisation

Tout investissement en SCPI comporte des risques, notamment de perte en capital : la valorisation des actifs — et donc la valeur des parts — ne bénéficie d’aucune garantie. Le secteur logistique affiche une certaine robustesse, notamment au vu des chiffres de l’année 2024, mais reste exposé aux cycles économiques et à l’évolution du marché immobilier.

Enjeux liés à la spécialisation

La diversification, souvent mise en avant dans les SCPI diversifiées, joue un rôle protecteur. Les SCPI logistiques, de leur côté, n’en bénéficient pas au même niveau, en raison de leur spécialisation sectorielle et du fait qu’elles concentrent leurs investissements sur une seule classe d’actifs. Cette spécialisation réduit le niveau de mutualisation des risques. Si un événement affecte spécifiquement la logistique (ralentissement du e-commerce, modification réglementaire sur les flux urbains, saturation foncière en périphérie), l’ensemble du parc immobilier peut en subir les conséquences.

Cela dit, certaines SCPI logistiques intègrent une forme de diversification interne, en diversifiant le parc immobilier entre entrepôts, bâtiments d’activité et dernier kilomètre, ou en investissant sur une couverture géographique étendue, à travers différentes régions ou zones économiques. Ce type d’approche permet de limiter les effets d’une concentration excessive sur un sous-segment ou une localisation unique.

Exposition locative et dépendance conjoncturelle

Même dans un environnement dynamique, la vacance locative ou le défaut de paiement existent. Un entrepôt mal situé ou mal adapté aux nouveaux standards du secteur peut se retrouver inoccupé, avec un impact direct sur la répartition des dividendes. La qualité des baux signés, la solvabilité des locataires et la gestion proactive du parc par les sociétés agréées, conditionnent majoritairement la régularité des loyers perçus et par extension, la stabilité de la distribution aux associés.

À cela s’ajoute un contexte macroéconomique sensible : fluctuation des taux d’intérêt, ralentissement du commerce mondial, inflation persistante. Ces facteurs influencent directement la valorisation des actifs et la capacité des entreprises utilisatrices à assumer leurs engagements locatifs. Il est donc essentiel de suivre de près les évolutions du secteur ainsi que les indicateurs susceptibles d’impacter les équilibres immobiliers de ce dernier.

Risque de liquidité

Les SCPI spécialisées dans la logistique adoptent quasi systématiquement une structure à capital variable. Ce format leur permet de collecter des fonds de manière continue, condition indispensable pour saisir rapidement une opportunité d’investissement. À l’inverse, une SCPI à capital fixe, soumise à des périodes de souscription encadrées, limiterait la réactivité nécessaire à ce segment. De fait, il existe peu ou pas de SCPI logistiques à capital fixe, et donc peu de marché secondaire structuré sur cette spécialisation.

Cette configuration implique un risque de liquidité pour l’investisseur : la revente de parts dépend uniquement du niveau de collecte ou de la capacité de la société de gestion à trouver un nouvel acquéreur. En cas de ralentissement économique ou de tensions sur la demande, la sortie peut prendre du temps, voire s’effectuer à un prix inférieur à la valeur de retrait.

Fiscalité applicable et frais associés

Enfin, même s’il ne s’agit pas d’un risque au sens strict, la fiscalité applicable aux dividendes perçus peut impacter la rentabilité nette globale du placement. Ces derniers relèvent du régime des revenus fonciers : ils sont soumis à l’impôt sur le revenu selon votre tranche marginale, ainsi qu’aux prélèvements sociaux de 17,2 %. Cette imposition peut diminuer significativement le rendement effectivement perçu. Plusieurs leviers permettent d’en atténuer les effets, comme l’acquisition en démembrement de propriété, l’intégration dans un contrat d’assurance-vie, l’investissement à l’impôt sur les sociétés ou encore le recours à des SCPI investies en Europe ou à l’international. Toutefois, ces montages nécessitent une analyse préalable et un conseil personnalisé. Il est donc essentiel de prendre en compte votre situation fiscale en amont de toute souscription.

Aussi, l’acquisition de parts de SCPI implique des frais, notamment lors de la souscription ainsi que des frais de gestion annuels. Il convient également de les prendre en compte dans la rentabilité nette du placement avant de faire vos choix.

Note : Le TD affiché est toujours exprimé net de frais de gestion. Les dividendes perçus par les associés le sont également. C’est « déduit à la source ».

Une offre très limité

D’après les données de l’ASPIM au 31 décembre 2024, seules 3 SCPI se consacrent exclusivement aux actifs logistiques et aux locaux d’activité, sur plus de 200 véhicules recensés. Ce positionnement traduit une offre particulièrement restreinte sur ce segment. Cette situation ne constitue pas une limite en soi, mais elle impose une sélection rigoureuse, compte tenu du faible nombre d’options accessibles aux investisseurs. Elle nécessite également une allocation patrimoniale structurée, afin de ne pas concentrer l’exposition sur un seul véhicule.

À l’inverse, cette rareté peut représenter un avantage pour les SCPI spécialisées existantes, qui évoluent dans un environnement concurrentiel réduit et développent une expertise pointue sur leur classe d’actifs.

Comment intégrer la logistique dans une stratégie globale performante ?

Sélectionner une SCPI

Pour tirer pleinement parti du potentiel des SCPI logistiques, une sélection pertinente repose sur deux grands piliers : les indicateurs et l’approche portée par la société de gestion. Ces données sont disponibles dans les rapports annuels, les bulletins trimestriels ou les documents d’information clés pour l’investisseur (DIC).

Portez donc votre attention sur différents indicateurs : TD, TRI (Taux de rendement interne), TOF (Taux d’occupation financier), RAN (Report à nouveau) et Taux d’endettement.

Note importante : Ces indicateurs doivent être analysés de manière croisée et appréciés dans le temps années après années.

Au-delà des chiffres, évaluez la capacité de la société de gestion à réaliser des allocations pertinentes : savoir identifier une opportunité et savoir céder un actif non performant. Soyez également curieux de son niveau d’expertise ou de spécialisation sur le secteur immobilier logistique et son niveau d’exigence en termes de gestion locative et de reporting.

Adapter l’allocation à votre profil patrimonial

La logistique constitue un segment à fort potentiel, mais concentré sur un seul secteur immobilier. Son intégration dans une allocation patrimoniale exige donc une réflexion équilibrée, qui doit tenir compte de votre horizon d’investissement, de votre sensibilité au risque et de vos objectifs de rendement. Par exemple :

- Si vous avez un profil prudent, une exposition limitée à la logistique permet de bénéficier de sa performance locative, sans accentuer la concentration sectorielle. Cette allocation minoritaire doit ainsi s’intégrer dans un portefeuille plus largement diversifié, qui combine plusieurs thématiques immobilières ou des SCPI diversifiées.

- Si vous avez un profil équilibré, une pondération équilibrée entre SCPI logistique et diversifiée permet de tirer parti de la dynamique du secteur sans dépendre entièrement de ses cycles.

- Si vous avez un profil dynamique, une part plus significative peut être allouée à la logistique, notamment si vous disposez d’un horizon long et d’une capacité à absorber la volatilité.

La logistique peut aussi jouer un rôle spécifique dans un objectif de génération de revenus réguliers (grâce à ses loyers indexés et ses baux de long terme) ou de diversification géographique (lorsque la SCPI détient des actifs hors France, en Europe ou à l’international). La cohérence de l’allocation passe également par un examen de l’ensemble des supports détenus ou envisageables (assurance vie, acquisition à crédit ou en démembrement notamment). Enfin, l’arbitrage ne doit pas se faire uniquement sur le rendement affiché, mais bien sur l’adéquation entre les caractéristiques du véhicule et vos objectifs personnels.

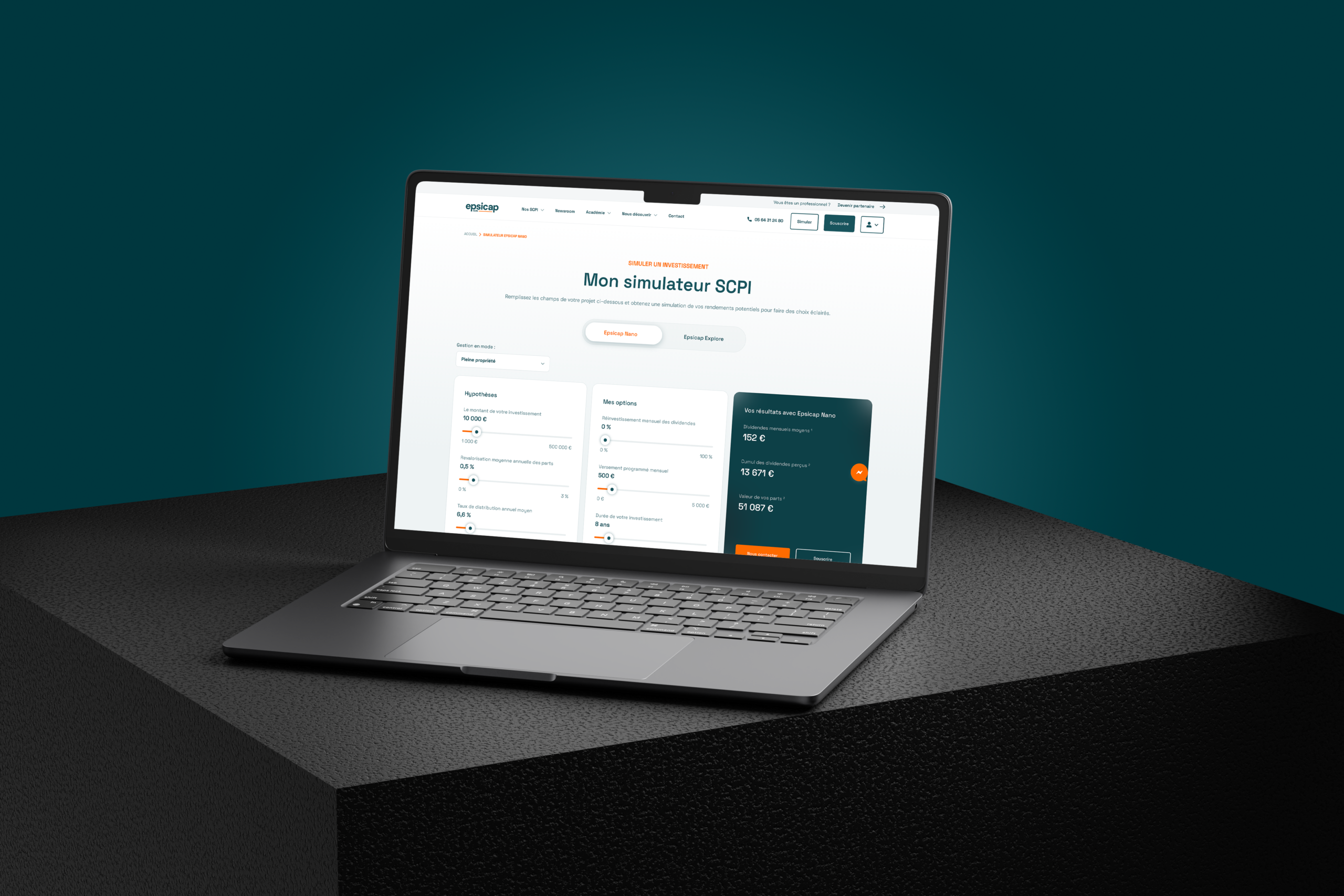

Une exposition maîtrisée aux enjeux logistiques avec notre gamme de SCPI

Avec la SCPI Epsicap Nano, nous déployons une stratégie centrée sur les actifs immobiliers de taille intermédiaire, d’une valeur de 1 à 10 millions d’euros, aussi appelés « smallcaps immobilières ». Nous constituons un portefeuille diversifié, composé d’immeubles en adéquation avec les besoins opérationnels des entreprises, en France et en Europe, qui passent souvent sous les radars des investisseurs institutionnels. Certains de ces actifs, notamment dans le secteur logistique, présentent un fort potentiel en matière de valorisation et de rendement locatif. Cette exposition logistique, partielle et maîtrisée, s’inscrit dans une démarche de diversification sectorielle interne réfléchie. Au 30 septembre 2025, 22 % de notre parc est composé d’actifs de type logistique et locaux d’activité.

Notre approche smallcaps sur cette première SCPI, combinée à nos engagements en matière d’investissement socialement responsable (ISR), vous offre un accès à un portefeuille accessible, durable et aligné avec une épargne de long terme. Vous souhaitez intégrer la logistique smallcaps à votre stratégie patrimoniale ? Contactez notre équipe.

Rappel : investir comporte des risques, il est vivement recommandé de solliciter un conseil adapté afin de s’assurer que la solution retenue correspond à vos objectifs patrimoniaux, à votre horizon d’investissement, à votre appétence au risque et à votre situation personnelle.

À lire aussi

Poursuivez votre lecture avec nos autres guides par spécialisation ou thématique et identifier celle(s) qui correspondent à vos objectifs patrimoniaux :

SCPI smallcaps : le positionnement différenciant d’Epsilon Nano

Vous avez un projet d'épargne ?

L’équipe d’Epsicap REIM est à votre écoute pour vous guider au mieux dans votre investissement. Un conseiller dédié vous présentera la SCPI Epsicap Nano et répondra à toutes vos questions, par téléphone ou en visioconférence.

A considérer avant d’investir

Les informations présentées ici ne constituent pas un conseil en investissement. Investir en SCPI est un investissement long terme qui comporte des risques notamment de perte en capital et de liquidité.

En savoir plus sur les risquesVous souhaitez en savoir plus ?

Communiqués de presse

22/12/2025

Deuxième acquisition pour Epsicap Explore

La SCPI Epsicap Explore, gérée par Epsicap REIM, réalise sa deuxième acquisition,…

Lire la suite

Communiqués de presse

19/12/2025

La SCPI Epsicap Nano poursuit son expansion européenne avec 3 nouvelles acquisitions au Royaume-Uni

La SCPI Epsicap Nano, gérée par Epsicap REIM, vient de réaliser trois…

Lire la suite

Communiqués de presse

21/11/2025

SCPI Epsicap Explore : Première acquisition moins d'un mois après son lancement

La SCPI Epsicap Explore, gérée par Epsicap REIM, vient de réaliser sa…

Lire la suite

Communiqués de presse

19/11/2025

Avec le lancement d’Epsicap Explore, Epsicap Reim élargit son offre

Après le succès rencontré par Epsicap Nano, sa première SCPI lancée fin…

Lire la suite